分析2000余家投资机构+12000次投资事件,发现了这些投资特点

导读:本文对我国2000余家投资机构产生的12000次投资事件进行分析,将投资机构共同参与的一次投资事件视为发生一次投资关系,通过分析探寻投资机构之间的合作联系、投资兴趣和投资特点。

本文对我国2000余家投资机构产生的12000次投资事件进行分析,将投资机构共同参与的一次投资事件视为发生一次投资关系,通过分析探寻投资机构之间的合作联系、投资兴趣和投资特点。

大数据文摘后台回复关键词“金融”可获得本文PDF原文,以及相关报告:

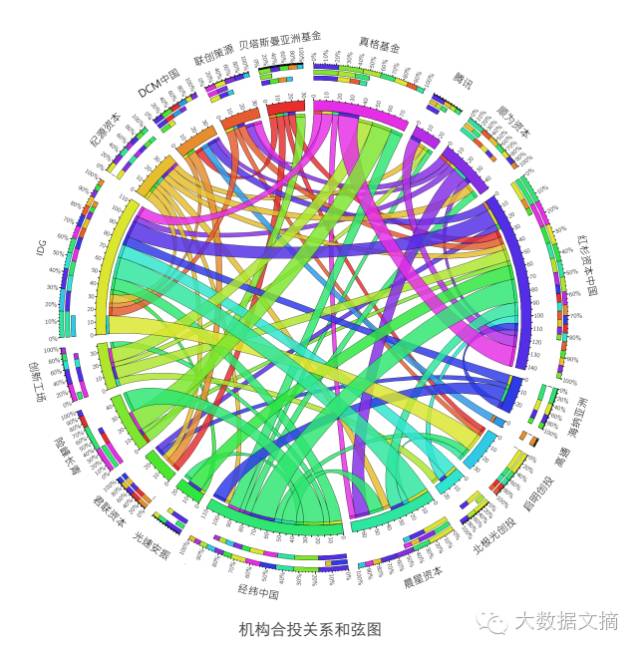

我们选取了19家关系密切的投资机构,绘制合投关系和弦图。图中,两个投资机构之间的线条越 粗,表示发生合投的次数越多;投资机构的线条越多,表示该投资机构同其他投资机构的合投关系越多。从图中可以看出,经纬中国同红杉资本中国、险峰长青、真 格基金,IDG同晨星资本、启明创投、红杉资本中国,真格基金同险峰长青,顺为资本同晨星资本的联系非常紧密。

上述统计显示,经纬中国、IDG资本、红杉资本中国、真格资本之间发生过大量合投项目,其中经纬中国和红杉资本中国合投次数达20次,合投项目包括招行网、土巴兔、车易拍等。IDG资本和晨星资本合投次数达18次,合投项目包括:携程、迅雷、小米等知名企业。

另外,险峰长青同经纬中国、红杉资本同真格基金、险峰长青同真格基金的合投次数均达17次。由此可见,部分知名投资机构之间的项目合投频繁,相互联系较多。

在全部12000余次投资事件中,合投次数达4000次,占比33%。按行业分析,各行业合投次数占比均在20%-38%,与整体比例偏差不大。

在全部投资事件中,合投金额最多和最少的项目均发生在2012年8月;合投金额最多的项目为2012年8月阿里巴巴集团IPO前的一轮融资,金额为 42.88亿美元,由中信资本、中投公司、淡马锡和创业工厂4家投资机构合投;投资金额最少的项目为上海顽皮网络,金额为50万元人民币,由戈壁投资和真 顺基金合投。

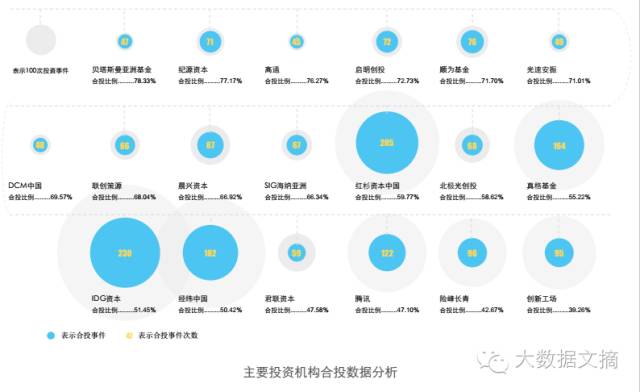

分析显示,以上19家投资机构的合投比例均超行业平均值。其中合投比例较高的机构为贝塔斯曼亚洲基金,在其60次的项目投资中,有47次是合投的;合投比例相对较低的为创新工厂,在其242次的项目投资中,有95次是合投的。

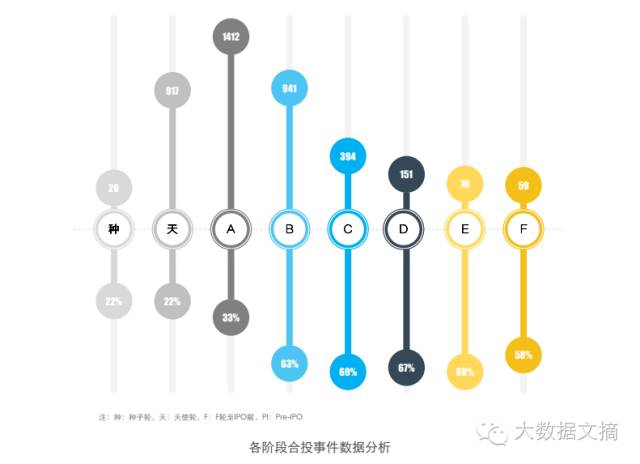

对各阶段合投事件分析发现,在各轮次融资中合投次数最多的为A轮,达1412次,从B轮到F轮合投次数逐渐降低。这与不同融资阶段投资事件次数的整体趋势是一致的.

值得注意的是,天使轮合投次数较多,达917次。其中,投资金额最少为戈壁投资和真顺基金在2012年8月合投的上海顽皮网络,金额50万元人民币;投资金额最多的为中信资本和联新资本在2015年5月合投的韩束,金额4亿元人民币。

天 使轮合投次数较多的原因有:一是分散风险,天使轮投资具有很高风险,合投可以使少量资金投入更多项目和领域,降低投资风险;二是资金放大,单个投资人的资 金有限,合投可以满足项目资金量大需求;三是共享资源,合投可以使投资人在不擅长的领域共享资源,为今后大规模投资储备行业知识和行业资源。

种子轮和天使轮等早期投资的合投比例相对较低,均为22%。从B轮到F轮,合投事件占比相对较高,最高达69%。

本文还对国内外合投机构数量最多的投资事件进行了分析。国内合投机构数量最多的投资事件为美团网2016年1月的E轮投资,金额33亿美元,合投机构10 家,包括: DST、淡马锡、腾讯、 BaillieGifford、挚信资本、红杉资本中国、高瓴资本、中金公司、今日资本和安大略省教师退休基金。国外合投机构数量最多的投资事件为 Flexport2015年8月的A轮投资,金额2000万美元,合投机构12家,包括: A-Grade Investments、 Bloomberg Beta、 Felicis Ventures、 Founders Fund、First Round Capital、 Fuel Capital、 Google、 Susa Ventures、 Y Combinator、联创策源、心元资本和元璟资本。